发布日期:2024-08-04 16:49 点击次数:69

根据一项新的研究,英国央行因量化宽松(QE)计划所蒙受的损失达到美联储的三倍以上。该分析可能再次令英国央行十余年刺激行动的代价成为辩论热点。

马克斯表示,美国经济的表现韧性十足,而这很大一部分要归因于拜登政府的经济刺激计划。

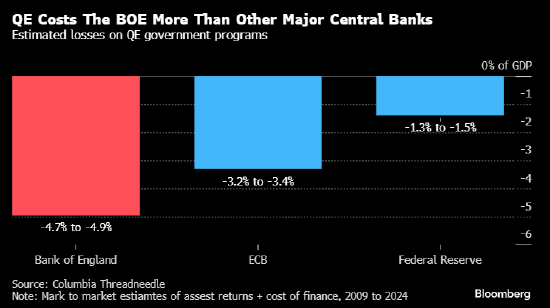

资产管理公司Columbia Threadneedle的动态实际回报负责人Christopher Mahon表示,英国央行在2009年至2021年期间购买的政府债券投资组合所产生的损失相当于国内生产总值(GDP)的4.7%至4.9%。相比之下,美联储为1.3%-1.5%,欧洲央行为3.2%-3.4%。

量化宽松对英国央行造成的损失相当于约1300亿英镑(1650亿美元),根据2009年达成的担保协议,所有损失都要由纳税人来承担。

如此大额的损失使得政府丧失了可用于公共服务或减税的资金,也在距离7月4日英国大选仅有几周的当口,将英国央行拽入了政治漩涡。对执政党保守党发起挑战的右翼党派Reform UK已经许诺要进行介入,停止亏损,进而每年为国家节约350亿英镑。

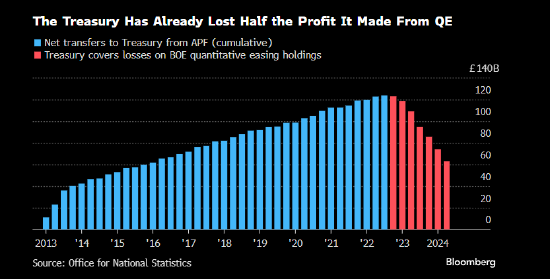

由于在全球金融危机和疫情期间的购买操作,英国央行最高峰时期持有的债券总额达到8950亿英镑。量化宽松为财政部带来了1240亿英镑的利润。然而,财政部已经花掉了这笔钱,现在随着英国央行削减持有量,损失也不断累积。

之所以会有这些损失,是因为政府为购买这些债券所建立的准备金的利息 —— 银行利率 —— 高于英国央行资产购买计划(APF)下所持债券的票息收入。央行出售债券的价格也低于买入价格。

Reform UK的做法被视作极端,但Mahon表示,新政府(预计将由目前领先超过20个点的工党掌权)“可能会重振财政部”,并且采用“不同的办法”来对待量化宽松。

英国央行在回应该评估时,提到行长安德鲁·贝利近期的评论,即“不同的减持策略可能影响现金流的时间,但是不一定会改变资产购买计划整个周期的累计数额”。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮 正规配资线上炒股门户